大学行くにはお金がかかる……。

子どもの成長は嬉しいことですが、お金のことを考えると頭が痛いですよね。

また漠然と「大学の学費は高い」という印象はあっても具体的な費用はわかっていない人もいると思います。

本記事では大学の学費やその賢い貯め方について紹介していきます。

お金かかりすぎ?大学の学費事情

ノリ

ノリ選ぶ大学によって差があるね……。

大学の進学率は上昇傾向

文科省の調べによると、2022年度の大学への進学率は56.6%だったそうです。

短大・専門学校なども含む高等教育機関への進学率は83.8%。

かなりの確率で大学などの高等教育機関へ進学していることがわかります。

しかも進学率は年々増加傾向。

今後はもっと高くなる可能性もあります。

自分の子どもが大学へ進学するかどうかは分かりませんが、準備はしておいた方が良いですよね。

大学の学費も様々

| 入学金 | 授業料/施設設備費(年間) | 4年間のトータル金額 | |

| 国立 | 28万円 | 53.5万円 | 240万円 |

| 公立 | 39万円 | 54万円 | 255万円 |

| 私立文系 | 23万円 | 78万円/15万円 | 400万円 |

| 私立理系 | 25.5万円 | 110万円/18.5万円 | 540万円 |

| 私立医歯系 | 105万円 | 285万円/87万円 | 2340万円(6年間) |

金額はおおよその価格です

国公立大学でも年間約250万円かかります。

1年間で約60万円、1カ月なら約5万円……。

私立になると1カ月約8~10万円

医歯系なら……。

とても家計から賄える金額ではないですよね。

いずれにせよ高校で進路を決める段階でどうこうできる金額ではなさそうです。

事前準備は必須ですね!

大学でかかる費用は学費だけでは済まないしね。

受験費用や教材費や通学費も考えると頭が痛いですよね~。

大学の学費の貯め方

まずは無理なく貯金を続ける

無理なく貯めるには0歳の時からコツコツ貯蓄しておくのがベストです。

月に1万円ずつ貯蓄すると年間12万円

18年間で216万円になりますね。

国公立大学なら手が届きそうなところまで貯まります。

さらに児童手当を使わずに貯めておくと中学卒業の15年間で198万円貯まります。

これで約400万円。

私立文系まで見えてきました。

貯蓄のコツとしては無理ない節約を心掛けること。

こちらの記事が参考になると思いますので是非ご覧ください。

しかし、今回紹介した学費も現時点での価格です。

お子さんが成長する頃にはもっと値上がりしているかも知れません……。

物価も高騰傾向ですし少子化がもっと進んでいるでしょうから、その可能性は高いといっても良いでしょう。

するとただ貯蓄するだけなら悲しいことに準備不足になりかねません。

次にさらなる一手を紹介します。

無理なく投資して資産を増やす

投資といえば「株式投資」に「不動産投資」「FX」などを連想される方が多いのではないでしょうか。

本記事でおすすめするのは投資信託です。

株式投資は短期目線かつ個別株では初心者が勝つのことが難しい世界です。

ただ長期目線でかつ市場の値動きを示す指数の値動きに連動をめざす投資手法「インデックス投資」なら初心者でも勝ちを狙いに行けます!

もちろん間違えなく勝てるとは限りませんが……。

負けにくい投資方法だといえるでしょう。

しかも初心者が勝ちやすいインデックス投資で税金がかからないお得な制度を活用することもできるのです!

「投資に税金が関係あるの?」と思った方もいるかも知れません。

実は株式投資とかで含み益で儲けてしまうと20%の税金がかかることになっているんです。

20%って結構大きいですよね……。

しかし含み益等で儲けても税金がかからない仕組みがあるんです。

NISAとiDeCoです。

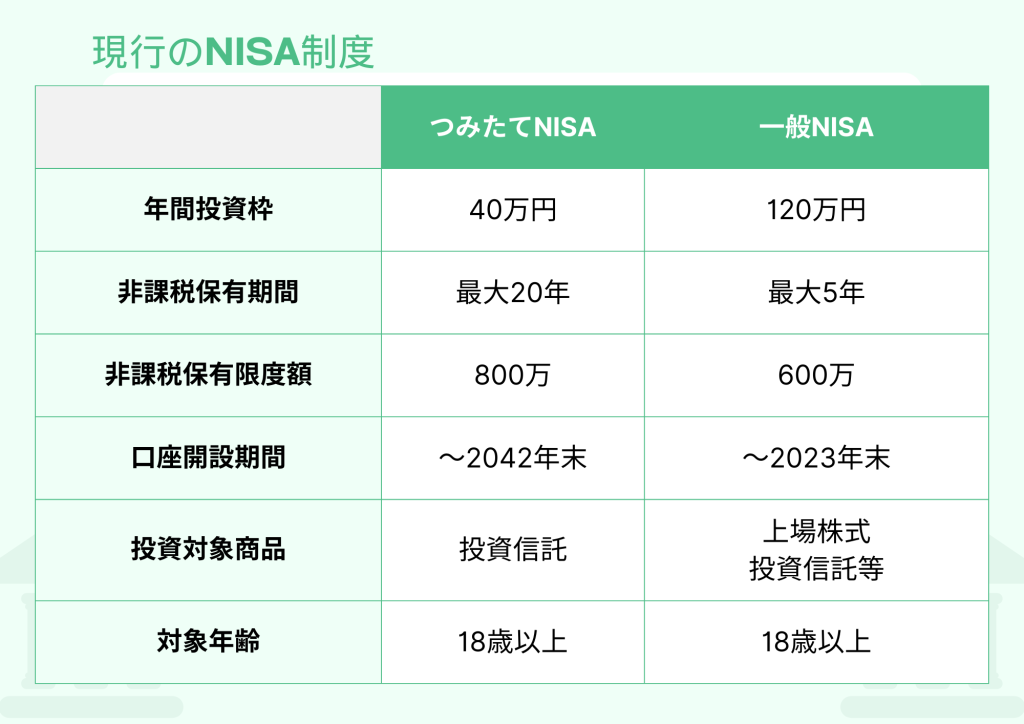

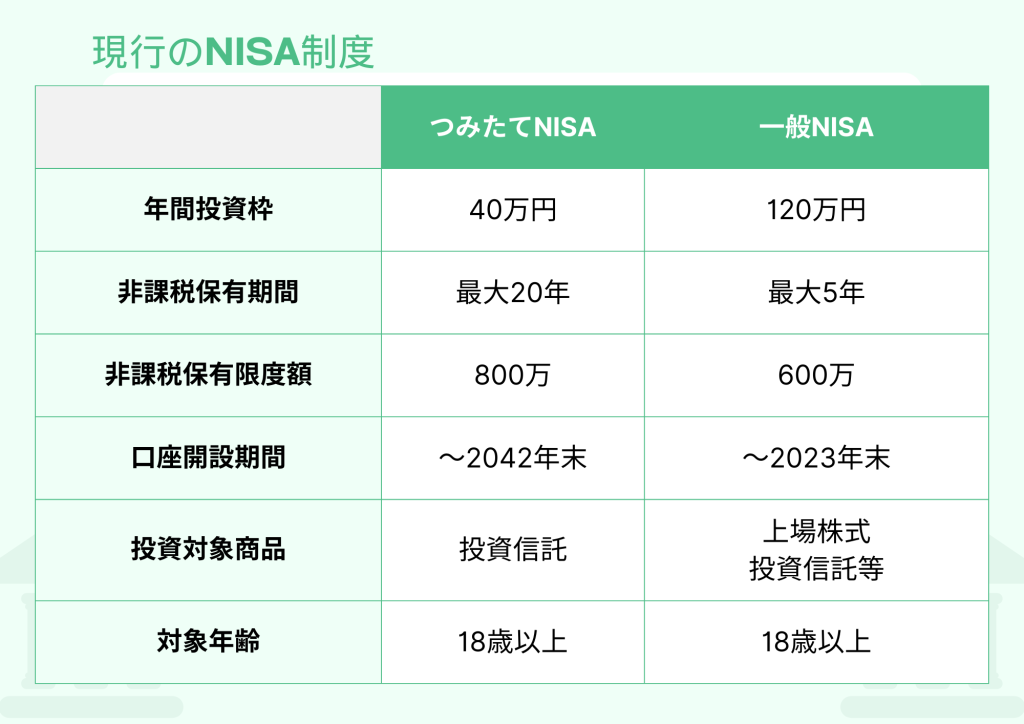

NISAは2023年まではつみたてNISA枠で年間40万円、一般NISA枠で年間120万円のどちらかを選ぶ形式でした。

大学費用を長期資産運用するのが目的なら現状のつみたてNISA枠40万円で充分ですが、2024年には新NISAとしてNISAがさらにパワーアップします!

新NISAが注目を集めると投資する人も増えて、市場も活発になります。

すると資産も……。

きっと良い方向へ進んでいるでしょう。

とはいっても決して無理はしないこと。

大学資金の半分でも投資に回しておけば子どもが大学になる頃には増えているかも知れません。

逆に減っていても半分現金を残しておけば入学金などは賄えるため入学前に無理して利確する必要がないから安心です。

次にiDeCoの説明です。

iDeCoはNISAよりちょっとややこしく使いづらいです……。

というのもiDeCoは60歳までお金を引き出せません。

そもそも老後のための資産運用ですからね。

しかも利用するのに微々たるものですが毎月手数料がかかったります。

これなら断然NISAの方が良いと思ってしまいます。

しかしiDeCoにも使った方が良いケースもあるんです。

それは……。

40歳前半から半ば(43歳以降)で子どもが生まれたサラリーマンです。

すごい限定的ですが、最近は晩婚化も進んでいるので当てはまる人も結構いるのではないでしょうか。

(私がそうです)

iDeCoの最大のメリットは節税効果です。

これは税金をたくさん払っている人ほど効果が高いです。

仮に会社員で年収500万円の場合で月2万円積み立てたとします。

この場合、1年間の節税金額は4万8000円です。

月2万円の積み立てなので年間24万円積み立てれば税金が4万8000円お得になる……。

即ち4万8000円のリターンがあるということになります。

これは年収が変わらなけば市場に関係なくリターンがもらえます。

考え方によっては市場に左右されるNISAより安定感がありますよね。

iDeCoは60歳まで引き出せませんが43歳以上で子どもができた場合は60歳になっても子どもは17歳です。

大学の学費に充てることもできます。

自身やパートナーとの老後のことは別で算段する必要がありますが……。

楽天証券のサイトで是非、自分の年収の場合のシミュレーションをしてみてください!

どうしても貯められなかった場合は

計画的に貯蓄できれば良いのですが人生何があるか分かりません……。

子どもが高校生に成長した時点で大学の学費の目途が立っていないことも珍しくないと思います。

そんな時に頼りになるのが奨学金制度。

独立行政法人日本学生支援機構では奨学金の種類があり、返済不要なのが給付型、返済が必要なのが貸与型となります。

さらに貸与型の中でも無利子の第一種奨学金、利子が発生する第二種奨学金がありますね。

当然、返済不要の給付型が一番魅力的ですが収入など色々条件があります。

年収は高めだけど散財し過ぎて貯蓄がない……。

みたいな状況だと難しいかも知れません。

詳しくは日本学生支援機構のサイトをご覧ください。

子供にはあまり負担はかけたくありませんが、日本学生支援機構の「令和2年度 学生生活調査」で奨学金を受給している学生の生徒の割合が結構高いことがわかっています。

大学(昼間部)で49.6%、短期大学(昼間部)で56.9%、大学院修士課程で49.5%、大学院博士課程で52.2%。

どこも半分程度の学生が奨学金を受給していることになりますね。

日本も不景気が続き、親たちの給料が上がらなかった結果かも知れません……。

今後も厳しい時代が続くかもですが、子どもの負担が少ないように無理ない節約と賢い資産運用で出来る限りは貯蓄しておき、足りない分は奨学金を活用するのが良いかも知れません。

全額、奨学金頼みだと将来、子どもが大変ですからね……。

まとめ

大学資金は子どもが小さい時から準備しておく、NISAやiDeCoを上手に活用しよう!

どうしても資金が足らない場合は早めに子どもに伝えて奨学金制度を活用しよう。