赤ちゃんが生まれること本当に幸せですよね!

たくさんの愛情を注いで育てたいものです。

でも将来的なことも含めて子育てにいくらお金がかかるかご存知ですか?

「お金がなくても幸せに暮らせる!」

と思う方もいると思いますし、間違っていないと思います。

でも「何とかなる!」と思っていて後からお金がかかることに気づいたら後悔する可能性もあります。

本記事では子育てにかかるお金について紹介していきますので是非ご覧ください。

子育てにお金はかかり過ぎるの?それでも何とかなる?

結論からいうと……。

●子育てには結構お金がかかります。

●何とかなるかもですが子どもに負担がかかるかも

では詳しく見ていきましょう。

子育てにはどのくらいのお金がかかるの?

ノリ

ノリまずこの表をご覧ください。

| 第1子一人当たりの年間子育て費用額 | |

|---|---|

| 0歳 | 931,246円 |

| 1歳 | 878,040円 |

| 2歳 | 942,715円 |

| 3歳 | 1,040,577円 |

| 4歳 | 1,197,116円 |

| 5歳 | 1,159,523円 |

| 6歳 | 1,215,243円 |

| 7歳(小学1年生) | 1,112,082円 |

| 8歳(小学2年生) | 1,059,791円 |

| 9歳(小学3年生) | 1,131,097円 |

| 10歳(小学4年生) | 1,152,088円 |

| 11歳(小学5年生) | 1,235,483円 |

| 12歳(小学6年生) | 1,269,053円 |

| 13歳(中学1年生) | 1,527,873円 |

| 14歳(中学2年生) | 1,531,521円 |

| 15歳(中学3年生) | 1,611,802円 |

これは一般的な数字ですが、子育てにかかる費用は中学生までで1900万円ほどかかるといわれています。

1年間に100〜150万円使うことに。

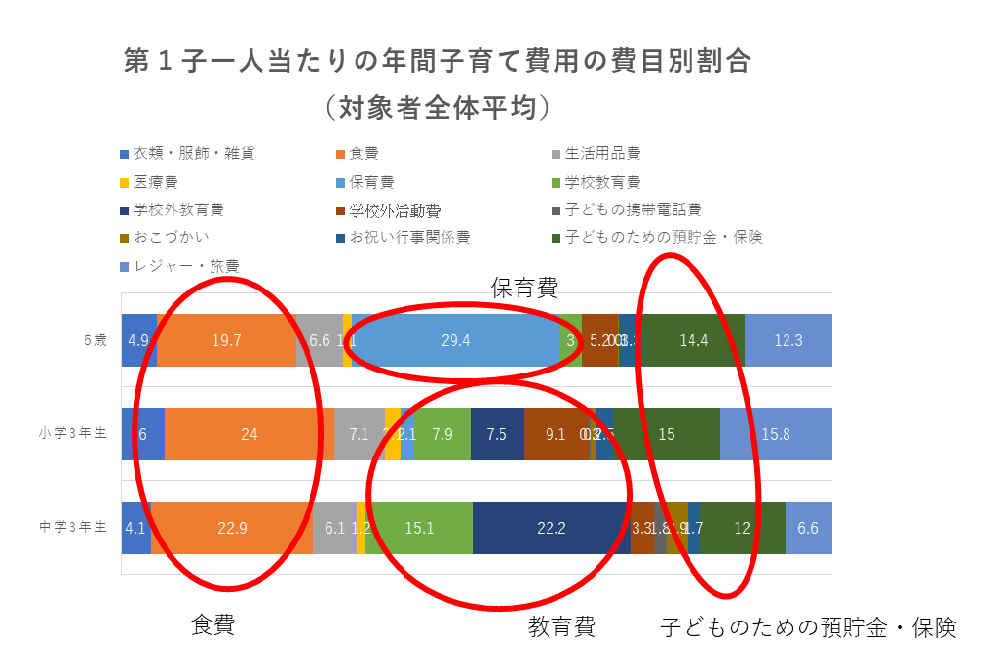

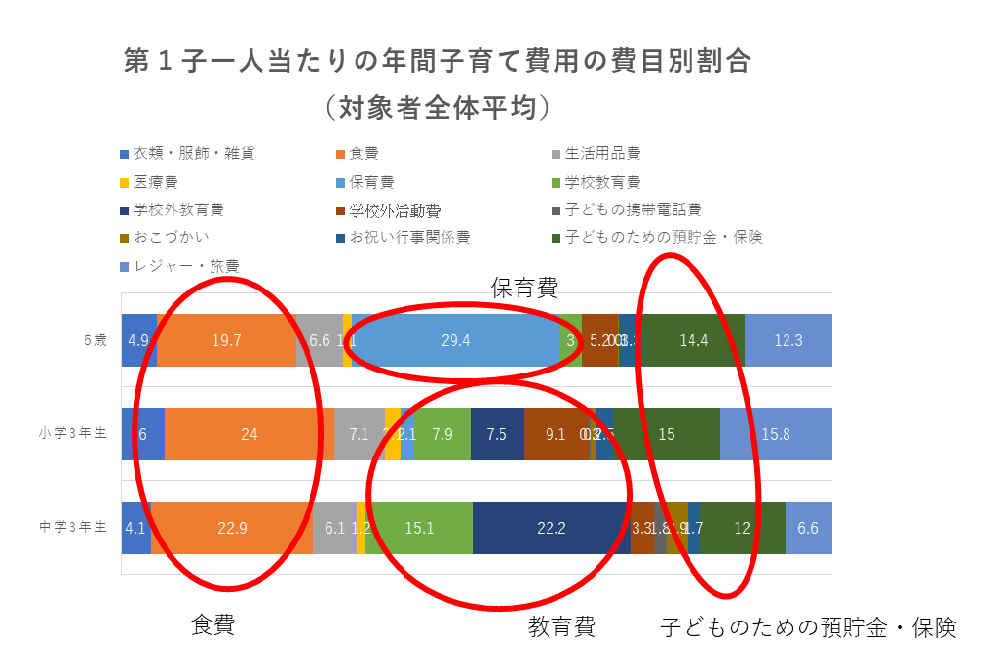

続いて6歳と小学3年生、中学3年生の出費の内訳を見てみましょう。

傾向としては食費は概ね子育て費用全体の20%前後を占めています。

教育関連の出費も見逃せません。

未就学児は「保育費」の支出が目立っています。

5歳のデータを見ると年間子育て費用の約30%、金額にして30 万円超。

かなりのウエイトを占めてますよね。

しかしこのデータは「保育無償化」が導入される前です。

現在では3~5歳の保育費が無償となっている分、子育て費用は削減されているといっても良いでしょう。

小学生になると「学校教育費」がかかるようになりますが「保育費」と比べれば安めです。

ですので子どもが成長して食費が増えたり、塾に通い出す、小学校高学年までは未就学児より子育て費用が安くなってますね。

中学生になると「学校教育費」に加え「学校外教育費」も増加します。

受験を控える中学3年生の時には「学校教育費」と「学校外教育費」で子育て費全体の40%弱の60万円ほどの出費となっています。

こうみると費用が嵩むのは食費と教育費のようです。

食費については一人家族が増えるので食費が嵩むのは当然といえば当然。

でもこの辺りの費用は「子どもの食費」というより「家庭の食費」として工夫して削減していきたいですよね。

家族全体ということならわかりますが、子どもだけの食費を削ると言うのは考えにくいです。

教育費、保育費について見ていきましょう。

保育無償化は本当に助かります。

3〜5歳からの保育費で地域や世帯収入にもよりますが、100万円くらいは削減できそうです。

それでもまだ1800万円かかることになってます。

なかなか厳しいですよね……。

教育費で気になるのは、やはり「学校外教育費」です。

「学校教育費」は授業料。

これは学校に行くための費用となるので必要ですね。

「学校外教育費」は学校以外のところで発生する塾や習い事に関わる費用です。

ここの費用のかけ方はご家庭の方針で変わってきそうです。

平均では中学3年生は受験があるため、年間30万円以上学校外教育費にかかることになってますが、ここはマストで発生する費用ってわけではありません。

逆に私立の名門校を狙うのであれば、もっと費用が発生する可能性があります。

親心としては子どもが行きたいのであれば私立であれ、公立であれ、お金は準備しておきたいですが……。

学校外教育費は身の丈に合った費用で対応することも必要でしょう。

「子どもに充分な教育を受けさせられない……」とヘコむ親もいると思います。

でも教育って受けないより、受けた方が良いという考え方で「周りが受けているから……」と合わせようしたらキリがありません。

教育にかける費用は子どもが小さい内からしっかりとパートナーと話し合いたいですね。

高校生以降はさらにお金がかかります

ここまでは中学生までの話。

もちろん、高校生以降もお金がかかります。

今まで以上に……。

特に大学の学費は高いです。

普段の生活費からは賄えない可能性大です。

「どうすれば良いの?」

と言う声が聞こえてきそうですが、先程の表の内訳を見ると「貯蓄、保険」という項目があります。

年間10〜20万円程度は高校生以降の教育費に備えているということかもですね。

高校生にもなれば子どももアルバイトができるようになります。

大学ではローンで入ることもできるでしょう。

私も高校生の頃はアルバイトしてましたが、それはあくまで自分のお小遣いのためでした。

できれば子どもに学費について苦労をかけたくないですよね。

色んな家庭の事情で教育費にはお金をかけれないのは仕方ないと思いますが、中学卒業の段階で急にお金がないことに気づいて慌てふためくのは避けたいところです。

子育て資金に困らないためにはどうしたいいの?

まずは現状把握から!

必要に応じて節約するか副業や共働きなどして収入を増やしましょう。

家計を把握する

まず月々の収支を把握しましょう。

月々いくらなら無理なく貯蓄できるかをイメージしておくことはとても重要です。

把握したうえで「貯蓄する余裕がない!」となれば次の手を打つことになります。

家計を把握するには現金ではなくクレジットカードや電子マネーのような履歴が残るもので買い物をすると良いです。

さらにマネーフォワードなどの家計簿アプリを活用するとざっくり月々の収支が把握できるようになります。

最初から完璧にする必要はないのでまずは家計を把握することから始めると良いでしょう。

必要により、節約、副業を行う

家計を把握することができ、「お金が足りない」という判断になれば取るべき対策は2つです。

節約をするか、収入を増やすかです。

無理な節約は長続きしませんのでおすすめしませんが、家計を把握すると無駄な出費が見てくるかも知れません。

節約をしても、まだ足りないなら収入を増やすしかありません。

なかなか大変ですが副業をしたり、場合によってはパートナーにも働いてもらったり……。

出産後、共働きになる時はパパさんも家事・育児をしっかり対応しましょう。

ポイ活やふるさと納税でお得に暮らすこともじわじわ効いてきますよ。

楽天でふるさと納税を活用したらポイ活とふるさと納税の両方でお得感があります。

こちらの記事も是非ご参照ください。

児童手当は貯蓄する

子どもができると中学生まで支給される児童手当。

子育てにはお金がかかるので生活費のアテにしたい気持ちもわかります。

でも子ども手当を使わずにずっと貯金するとどうなるでしょう。

月々の支給額が0~3歳まで15000円、後は中学生まで10000円で計算すると

198万円

となります。

結構貯まりますよね!

これを将来の子どもの学費に充てるのも良い方法かと思います。

所得制限や将来的に廃止になる可能性もあるのでめっちゃアテにしてはいけないかもしれませんが。

子育ての貯蓄に一番良い方法は?

まず100万円、貯蓄癖をつけましょう!

できれば短期間で無理して貯めるのではなくコツコツ貯めていければベストです。

貯蓄癖がつけば明るい未来が待ってます。

貯蓄ができるようになれば次はお金の置き場所をどうするかを考えるフェーズです。

お金持ちは銀行に預けているだけではほぼ増えません。

しばらく使うことがないお金は投資に回すという選択肢もあります。

教育費も大学の学費を小さい子どものころから積み立てる場合、かなり長期間、貯め続けることになります。

2024年から新NISAも始まりますし、勉強したうえで資産運用を始めてみるのも良いでしょう。

「まだ若いから投資なんかまだまだ……」

と思う人もいるかもしれませんがコツコツ積み立てていく投資信託なら少額でも早めに始めた方がリスクは少ないです。

何故かというと歳をとってから株価が大暴落すると立て直しが難しいのです。

インデックス投資なら長期間、投資し続けるほど勝率が上がるといわれています。

リスクを許容できる範囲という前提ですが、若いうちから投資を始めたら子どもが大学生になる頃にはかなり資産が増えているかも知れませんま。

45歳以上ならiDeCoを活用してみるのも良いでしょう。

何、45歳かというと……。

iDeCoの最大のデメリットは60歳まで資金が拘束されることです。

30歳くらいだと30年近くありますよね……。

逆に50歳を過ぎるとiDeCoは最低でも10年利用する必要があるので60歳になっても拘束されてしまいます。

私もそうですが最近は晩婚化の傾向にあります。

45歳で子どもが生まれた場合は、60歳になってちょうど子どもが15歳。

高校受験の時期ですよね。

サラリーマンだったらiDeCoは節税がかなり有効ですので、下手に学資保険に入るより全然リターンが大きいと思います。

会社員と公務員限定ですがiDeCoの節税のシミュレーションは公式HPで出来るので是非、参考にしてください。

まとめ

子育てにはお金がかかります。

将来的にかかる子育て費用を把握し、

計画的に資産を増やしていけると良いですね!